元大台灣50反一(00362R)和元大台灣50正二(00631L)是元大投信發行的ETF,反一的全名為「元大ETF傘型證券投資信託基金之台灣50單日反向1倍證券投資信託基金」,正二的全名為「元大ETF傘型證券投資信託基金之台灣50單日正向2倍證券投資信託基金」,其實兩檔都是基金,兩檔同樣都是以台灣50指數做為追蹤標的。

若台灣50指數(指數是證交所的台灣50指數,不是我們平常買賣的0050這檔ETF)單日上漲1%,則台灣50反一會經由基金經理人的操作讓當日基金的淨值盡可能下跌1%,即所謂反向一倍,而台灣50正二則會盡可能上漲2%,即所謂正向兩倍。

也因為反一正二這樣的名稱,讓許多人誤以為台灣50漲10%,反向即跌10%,正向漲20%,這是錯誤的觀念,因為

- ETF有淨值和市價。

- ETF有其他成本和費用。

- 反向一倍和正向兩倍是指單日的操作,不是一段時間的累積。

ETF的淨值和市價

ETF本質是基金,淨值就是基金的實際價值,由實際投資項目的價值計算出來,若我們拿手中持有的ETF向投信贖回,可從投信那邊拿回淨值的金額。

而市價是ETF的在證券市場的交易價格,由投資人買賣雙方搓合得出,若我們在早上9:00 到券商下單賣出或買入ETF,成交的價格即是市價。

淨值是透過投信操作,實際買賣標的物後計算而得到,市價是透過投資人買賣搓合的結果,因此市價和淨值極有可能不同,若投資人看好ETF未來會上漲,以高於淨值的價格追高買入ETF,則市價就會高於淨值,稱為溢價,反之看壞時以低於淨值的價格賣出,則是折價,參考下圖。

圖片來源:元大投信

ETF有其他成本和費用

一般基金有管理費、保管費和實際操作的交易成本,ETF一樣也有,這些成本每日會從ETF的淨值中扣除,因此隨著時間累積,會明顯影響淨值。

反向一倍和正向兩倍是指單日的操作,不是一段時間的累積

台灣50反一和台灣50正二反應的倍數僅限於單日,而非累積一段時間的漲幅,因此時間久了將會有很大的不同,請看以下計算範例。

範例1 單日漲跌計算

| 台灣50指數 | 台灣50反一 | 台灣50正二 | |

| 原始淨值 | 100 | 100 | 100 |

| 單日漲跌幅 | 1% | -1% | 2% |

| 單日漲跌後價格 | 101 | 99 | 102 |

| 計算公式 | 100 * (1 + 1%) | 100 * (1-1%) | 100 * (1+2%) |

範例2 連續10日相同漲跌幅計算

| 台灣50指數 | 台灣50反一 | 台灣50正二 | |

| 原始淨值 | 100 | 100 | 100 |

| 每日漲跌幅 | 1% | -1% | 2% |

| 連續天數 | 10 | 10 | 10 |

| 最後價值 | 110.46 | 90.43 | 121.89 |

| 計算公式 | 100 * (1+1%) ^10 | 100 * (1–1%)^10 | 100 * (1+2%)^10 |

| 累計漲跌幅 | 10.46% | -9.57% | 21.89% |

| 連續100天價格 | 270.48 | 36.6 | 724.46 |

| 累計漲跌幅 | 170.48% | -63.40% | 624.46% |

從這個範例可以看到,若每日相同漲跌幅,累計10天,並非直接將漲跌幅相加,而是將各日漲跌幅相乘,須以複利的概念來計算。若累計100天後,每天上漲1%,最後會來到170%,而每天下跌1%,累計100天後並不會歸0。

範例3 上漲又下跌計算

| 台灣50指數 | 台灣50反一 | 台灣50正二 | |

| 原始淨值 | 100 | 100 | 100 |

| 第一日漲跌幅 | 1% | -1% | 2% |

| 第二日漲跌後價格 | 101 | 99 | 102 |

| 第二日漲跌 | -1% | 1% | -2% |

| 第二日漲跌後價格 | 99.99 | 99.99 | 99.96 |

從這個範例可以看到上漲後又下跌或下跌後再上漲相同幅度,價格會低於原本的價格,而不會回到原本的價格,而且漲跌幅越大的價格越低,若持續一段時間反覆上漲下跌則價格會越來越低。

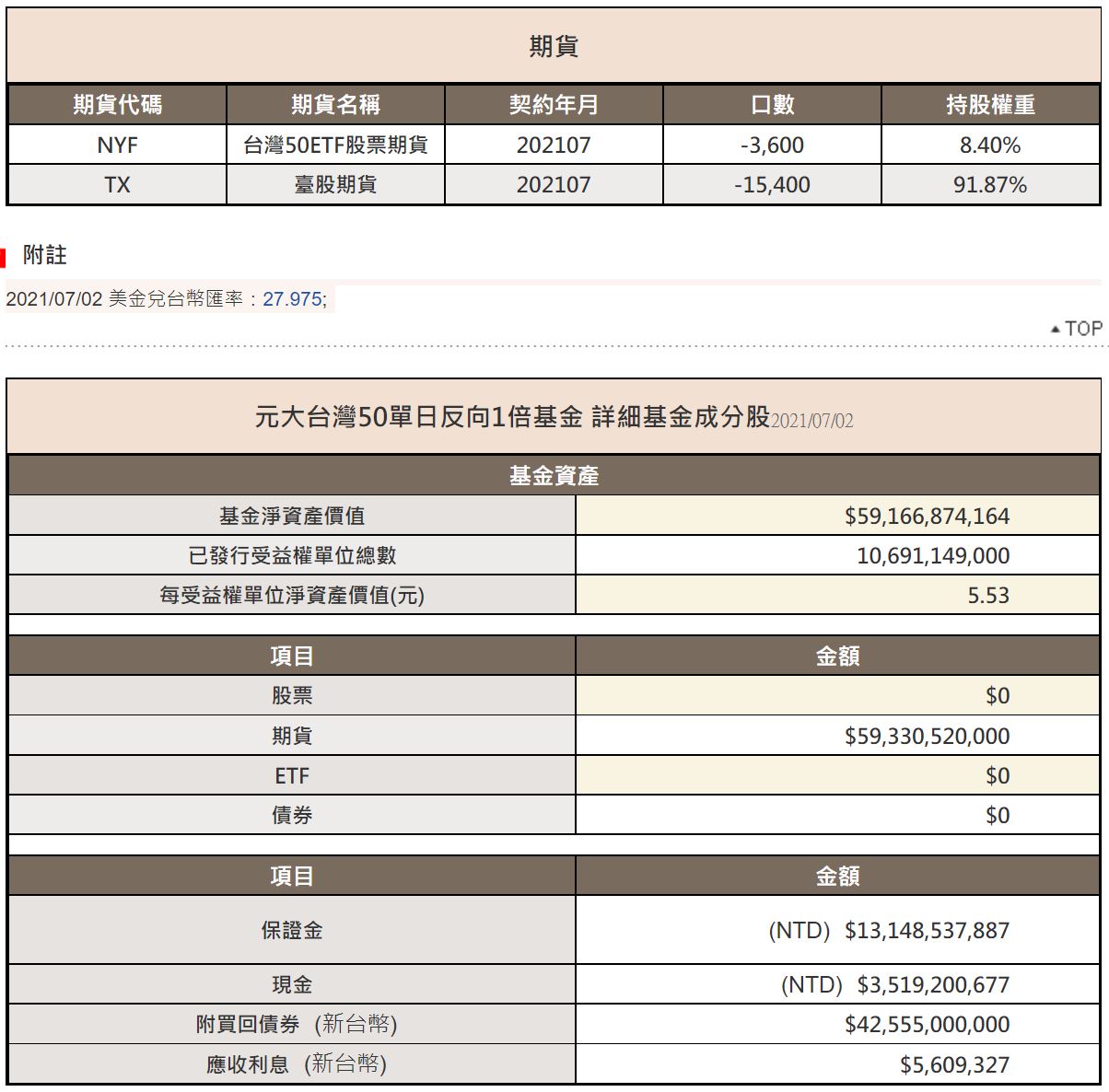

台灣50反一和正二的實際投資標的

雖然台灣50反一和正二有台灣50之名,但其主要的投資標的是台股期貨,也就是ETF的基金經理人透過台股期貨的操作來模擬出每日ETF對應的漲跌幅,因此台股期貨的漲跌,會直接影響這兩檔ETF的淨值,反而台灣50指數影響較小,如下圖是台灣50反一實際投資的明細。

圖片來源:元大投信

期貨每個月會結算一次,因此每到月底ETF的經理人必須轉倉到下個月的期貨,而不同月份的期貨價格是不一樣的,因此轉倉會有價差,若轉倉的價格較低,稱為逆價差,對於台灣50正二較有利,若較高,稱為正價差,對於台灣50反一較有利。

另外操作期貨只需投入一部份資金作為保證金,不須完全投入,因此兩檔ETF也將保留的現金投入債券收息,但現在利息低,所以貢獻非常有限,可能不足以抵銷管理費或交易成本。

台灣50反一或正2不適合長期持有嗎?

請看下表,我們來觀察長期持有台灣50反一或台灣50正二,經過不斷地反覆上漲和下跌會有什麼結果呢?

由於這兩檔ETF的實際投資標的是台股期貨,我們就以台股期貨為參考基準,經過一段時間的漲跌,期貨回到接近原來的位置,而台灣50反一卻是下跌,台灣50正二則是上漲,時間越長幅度越大。

推測原因應是台股期貨轉倉長期都是逆價差(轉倉價格較低),且每年除權息台股指數會先蒸發,而後通常會填息,因此台股期貨也跟者上漲,在這種情況下對於台灣50反一較不利,反而對台灣50正二較有利,當然若未來有一天情況反轉,則對台灣50反一則較有利。

| 台股期貨 | 台灣50指數 | 台灣50反一 | 台灣50正二 | |

| 2021/1/7淨值 | 15226 | 12534.61 | 6.73 | 97.23 |

| 2021/5/17淨值 | 15263 | 12559.65 | 6.49 | 98.39 |

| 漲跌幅 | 0.24% | 0.19% | -3.56% | 1.19% |

| 2017/8/11淨值 | 10301 | 7911.39 | 13.84 | 33.62 |

| 2019/8/15淨值 | 10300 | 7714.91 | 11.89 | 37.71 |

| 漲跌幅 | -0.01% | -2.48% | -14.08% | 12.16% |

從過去到現在台股指數隨時間慢慢地墊高,且除權息後蒸發的指數也都漸漸回填,因此對於台灣50正二較有利,可持有較長的時間,而股市崩盤通常來的又快又急,持續時間也較短,因此台灣50反一只適合在明確下跌期間短期持有,但在大盤崩盤時,台灣50正二也因為反映兩倍的漲跌幅而損失加倍,需要很長的時間才能漲回。